Как банки Казахстана реагируют на короткую просрочку по кредитам

Обзор динамики работы банков с проблемной задолженностью в Казахстане.

Качество кредитного портфеля банков второго уровня Казахстана становится критически важным в свете новых законодательных изменений. С июля 2024 года будет введён мораторий на продажу проблемных потребительских кредитов коллекторам, начиная с 1 мая 2026 года. Это означает, что ответственность за работу с проблемными заёмщиками ляжет на банки, сообщает ranking.kz.

Актуальность короткой просрочки

Однако прежде чем обсуждать уровень «долгой» просрочки, стоит обратить внимание на «короткую» просрочку — то есть задолженность, превышающую 7 дней, но не более месяца. Данный параметр важен, так как он демонстрирует, насколько быстро и эффективно банки реагируют на возникающие проблемы.

Динамика сокращения короткой просрочки

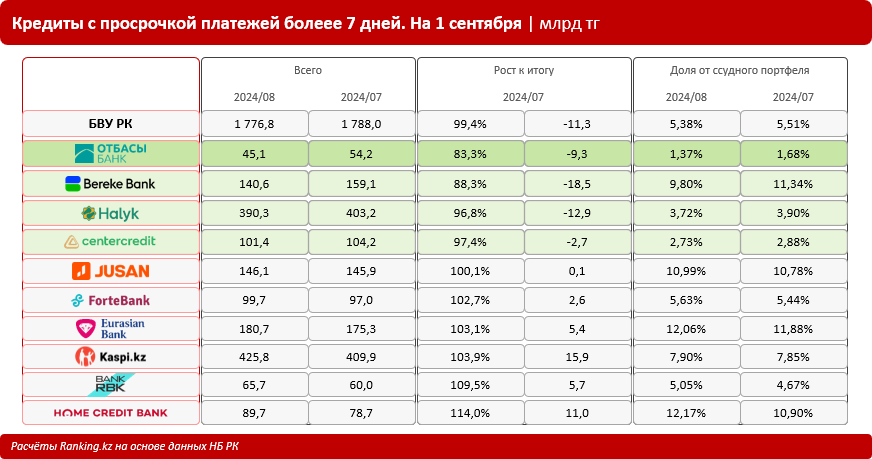

Из десяти крупнейших банков только четыре показали положительную динамику в снижении объёмов кредитов с короткой просрочкой.

Отбасы банк стал лидером с сокращением на 16,7%, до 45,1 млрд тг. Ссудный портфель банка достиг 3,3 трлн тг, при этом кредиты с короткой просрочкой составляют лишь 1,37% от общего объёма.

Bereke Bank снизил свои показатели на 11,7%, текущий объём составляет 140,6 млрд тг — это 9,8% от общего портфеля, что также является приемлемым значением.

Два других банка, которые показали снижение, — это Halyk Bank и Банк ЦентрКредит, с уменьшением на 3,2% и 2,6% соответственно.

Общая ситуация в секторе

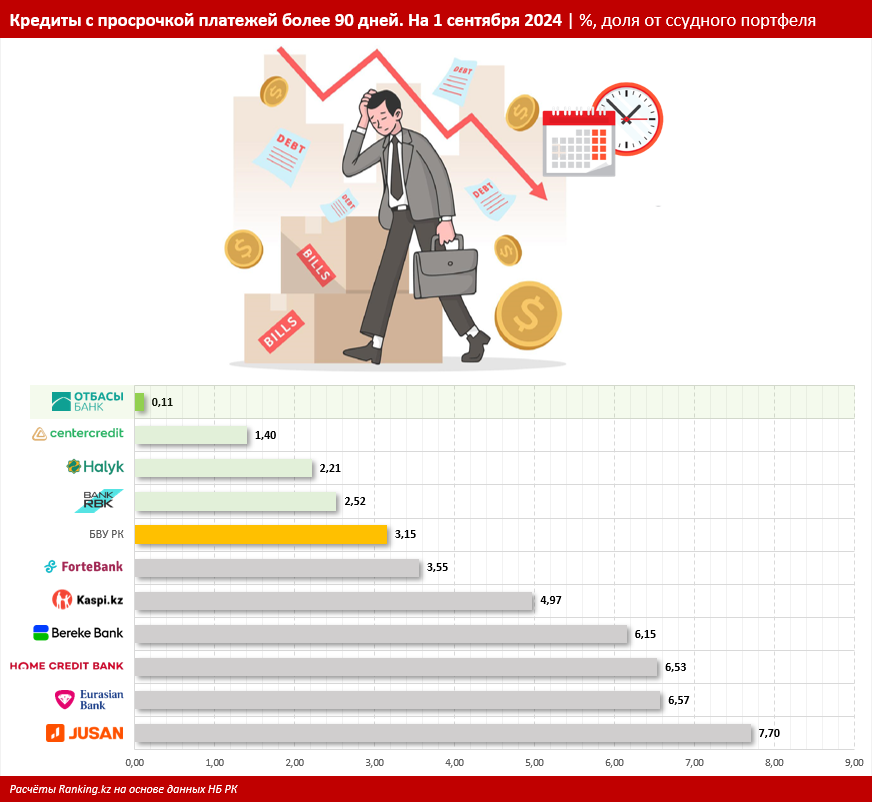

В целом, доля кредитов с короткой просрочкой в секторе составила 5,38%, что является небольшим снижением по сравнению с 5,51% месяцем ранее. Уровень «долгой» просрочки NPL 90+ остался практически на прежнем уровне — 3,15% против 3,14% месяц назад.

Важно, чтобы работа с проблемными кредитами велась непрерывно, чтобы избежать накопления задолженности.

Эти данные демонстрируют, насколько важна продуманная работа банков с клиентами, что непосредственно сказывается на управлении рисками и финансовой дисциплине заёмщиков.